Чтобы помочь студентам реализовать мечты о том, как самостоятельно запускать международные проекты, Rocket Internet вместе с одной из своих успешных компаний – Cuponation, проводит серию вебинаров, посвященных вопросам предпринимательства и онлайн-маркетинга. Более того, Rocket Internet организует деловую игру, где студенты из 12 стран, расположенных на 3 различных континентах, смогут поучаствовать в решении международного бизнес кейса.

Чтобы помочь студентам реализовать мечты о том, как самостоятельно запускать международные проекты, Rocket Internet вместе с одной из своих успешных компаний – Cuponation, проводит серию вебинаров, посвященных вопросам предпринимательства и онлайн-маркетинга. Более того, Rocket Internet организует деловую игру, где студенты из 12 стран, расположенных на 3 различных континентах, смогут поучаствовать в решении международного бизнес кейса.

Вебинар затронет следующие темы:

Сессия 1: Опыт запуска международных компаний-стартапов

Сессия 2: Мир онлайн маркетинга: правила успеха

Бизнес игра для студентов: «Скидки Case»

Участие в семинаре бесплатно, надо только зарегистрироваться на http://www.cuponation.ru/webinar.

Получить более подробную информацию об условиях деловой игры “Скидки Case“, Вы можете 28 Ноября 2013 на: http://www.cuponation.ru/skidki-case.

TheStudentRanking.com

TheStudentRanking.com это новая свободная сеть для студентов по всему миру, желающих знать больше о своей конкурентоспособности и ценности на рынке на труда в сравнении со сверстниками. Вебсайт позволяет студентам ввести все свои достижения и получить результат, предоставляющий информацию об их глобальной конкурентоспособности.

TheStudentRanking.com это новая свободная сеть для студентов по всему миру, желающих знать больше о своей конкурентоспособности и ценности на рынке на труда в сравнении со сверстниками. Вебсайт позволяет студентам ввести все свои достижения и получить результат, предоставляющий информацию об их глобальной конкурентоспособности.

Крупнейшие национальные и международные компании заинтересованы в наборе лучших кандидатов, однако часто они ограничены в выборе определёнными рамками. Наш новый сайт предоставляет возможность студентам и компаниям найти друг друга, в результате получая лучший результат для обеих сторон.

Студенты, пользующиеся услугой, могут больше узнать о своем ранге в сравнении с их сверстниками и друзьями, мотивируя себя найти стажировку или приобрести новый навык. Это важно, так как система позволяет работодателям сравнить всех кандидатов, претендующих на позицию.

(далее…)

Как списать на экзамене? Семь гаджетов, которые помогут в этом

Сегодня мошенничают везде – в спорте, в корпоративных советах директоров и на самом высоком правительственном уровне. Мошенничество также распространено среди студентов – и это не секрет. Компьютерная технология сделала списывание таким простым делом, что это вводит в искушение учеников, которые в иных обстоятельствах могли бы честно трудиться. Исследование показывает, что свыше 50% студентов колледжей когда-либо списывали. Высокотехнологическое списывание создает порочный круг. Технология движется вперед, и студенты все лучше осваивают новейшие устройства, а учителям и школьной администрации все труднее успевать за плутами. Чем больше списывающих студентов остаются не пойманными, тем свободнее ученики чувствуют себя в этой сфере. Каждый день появляется множество новых технологий, и ее проникновение в школьные аудитории было лишь вопросом времени. В конце концов, технология – это значительная часть жизни студентов.

(далее…)

УРАААА !!!

Сентябрь 13th, 2012

admin [ + / - ]

admin [ + / - ]

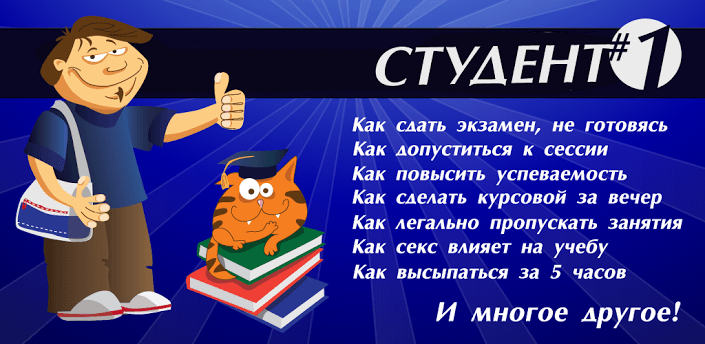

СТУДЕНТ #1 - Решение проблем студентов доступно на IPhone (Бесплатно)

Основная задача приложения – сделать вас преуспевающим и уверенным в себе студентом, на примере учебы в ВУЗе показать, что любая проблема имеет легкое решение и направить вас по верному пути.

Основная задача приложения – сделать вас преуспевающим и уверенным в себе студентом, на примере учебы в ВУЗе показать, что любая проблема имеет легкое решение и направить вас по верному пути.

Эта программа научит вас:

•Как сделать курсовой за вечер

•Как сдать экзамен не готовясь

•Как быстро допуститься к сессии

•Как секс влияет на успеваемость.

•Как легально пропускать занятия

•Как пользоваться микронаушником

•Как высыпаться за 5 часов, быстро читать, отлично запоминать и чувствовать себя замечательно

Скачать

Чтобы помочь студентам реализовать мечты о том, как самостоятельно запускать международные проекты, Rocket Internet вместе с одной из своих успешных компаний – Cuponation, проводит серию вебинаров, посвященных вопросам предпринимательства и онлайн-маркетинга. Более того, Rocket Internet организует деловую игру, где студенты из 12 стран, расположенных на 3 различных континентах, смогут поучаствовать в решении международного бизнес кейса.

Чтобы помочь студентам реализовать мечты о том, как самостоятельно запускать международные проекты, Rocket Internet вместе с одной из своих успешных компаний – Cuponation, проводит серию вебинаров, посвященных вопросам предпринимательства и онлайн-маркетинга. Более того, Rocket Internet организует деловую игру, где студенты из 12 стран, расположенных на 3 различных континентах, смогут поучаствовать в решении международного бизнес кейса.

Октябрь 28th, 2013

Октябрь 28th, 2013